自動車業界における節税のポイントは、「税率差」を活用することです。税金は、『所得(もうけ)×税率』で計算されますので、営業活動から生み出される所得が同じである場合には、可能な限り低い税率で課税させることで税負担を低く抑えることができるという訳です。

所得と税率の関係

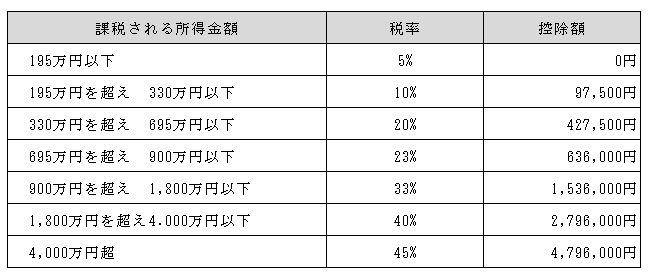

図表:所得税の速算表(平成27年分以降)

この図表は、所得税の速算表と呼ばれるもので、課税される所得金額ごとに、適用される所得税率が示されています。

所得税は、課税される所得金額が大きくなると、その分だけ税率も高くなる累進課税制度が採用されていて、所得が大きければ大きいほど、高い税率が適用される仕組みなのです。

ただし、この計算は、所得が大きくなると全てにその税率が適用されるという訳ではなく、低い税率から段階的に税額を計算して足し合わせていく仕組みとなっていますので、例えば、課税される所得金額が350万円の場合には、次のように所得税額が計算されます。

① 195万円 × 5% = 97,500円

② (330万円-195万円) × 10% = 135,000円

③ (350万円-330万円) × 20% = 40,000円

④ ① + ② + ③ = 272,500円

これを速算表にしたものが、先ほどの図表で、同じ例で所得税額を計算しますと…

350万円 × 20% - 427,500円 = 272,500円

と、先ほどの計算と同じ結果となります。

なお、所得税は個人の所得に対して課される税金ですが、法人の所得に対して課される法人税や法人事業税なども、軽減税率などの適用により、所得金額に応じて累進的に課税される仕組みとなっています。

所得分散による税率差の活用

税率差の活用方法として、最も一般的な方法は「所得分散」です。所得分散とは、その名のとおり所得を分散させることをいいますが、例えば、個人で中古車販売店を経営する方の課税される所得が1,000万円であった場合には、先ほどの図表に当てはめますと、最高で33%の税率が適用されてしまいます。これを500万円ずつ夫婦2人に分散させることができれば、それぞれに適用される最高税率は20%となり、夫婦合わせての税負担を低く抑えることができる訳です。このような、課税の対象となる頭数を増やして、累進税率を低く適用させる方法を「所得分散による税率差の活用」といいます。

なお、所得の分散先は必ずしも配偶者などの親族(個人)である必要はなく、法人も所得分散先となり得ます。つまり、良く耳にする「法人化による節税」も「所得分散による税率差の活用」の一例なのです。

課税の繰り延べによる税率差の活用

課税の繰り延べとは、本来課税されるべき所得について、いま課税されると高い税率が適用されてしまうので、様々な節税手法を使って、税率が低くなると見込まれる時期までその所得を先送りすることをいいます。

また、課税時期をずらすことで、対策を立て易くもなりますので、単なる繰り延べではなく、無税化させることも可能です。

自動車業界に有効な節税手法の具体例

自動車業界における節税のポイントとして税率差の活用方法を2つご紹介しましたが、これ以外にも「正しく経費を増やす方法」や「特例制度や優遇制度を活用する方法」など、様々な節税手法が存在します。

ここでは、私たちが自動車業界における節税手法として推奨している項目をいくつか挙げますが、自動車業界における節税については、数ある節税対策のうち、事業者ごとの現状や経営方針にあった方法を計画的に組み合わせて行うことが重要となりますので、ここに挙げる内容は、あくまでも一例であることをご理解のうえ、ご参考下さい。

個人経営における節税対策の具体例

1.小規模企業共済への加入による所得控除を利用した節税

2.65万円の青色申告特別控除の適用による節税

3.青色事業専従者給与よる所得分散と給与所得控除額の有効活用による節税

4.家事関連費から事業関連部分を区分することによる節税

法人経営における節税対策の具体例

1.役員報酬による所得分散と給与所得控除額の有効活用による節税

2.生命保険と役員退職金を組み合わせた課税の繰り延べによる節税

3.役員社宅制度の利用による節税

4.短期前払費用の利用による節税

以上、「税金の負担が大変だ…。」「節税したい!」という自動車関連業の経営者の方は、気軽にお問い合わせ下さい。

私たちが、最適な節税対策をご提案いたします。もちろん、節税相談料は無料です。

-.jpg)