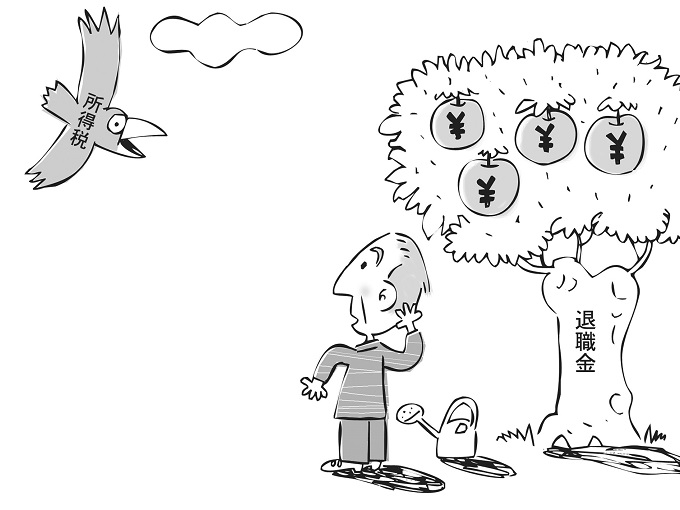

私は増税となる税制改正が入るたびに、

我が国の税制で最も優遇されているのは退職所得課税なので、そのうち改正になるかもしれない!

と、少なくとも10年以上前から言い続けてきました。

半ば冗談で(笑)

しかし、それが現実になる日が近づいてきたようです。。。

退職金に係る課税の優遇(軽減措置)

退職金に係る課税が優遇されているポイントは次の3つです。

1.職所得控除

退職所得の金額の計算式は、

「(収入金額 - 退職所得控除)× 1/2 = 退職所得」

です。

この「退職所得控除」は、

✅勤続年数20年以下・・・40万円/年

✅勤続年数20年超・・・70万円/年

となっていて、金属年数が20年を超えると、超えた部分の年数から70万円が加算されていくので、「長く働けば働くだけ税金が優遇される」仕組みになっています。

2.2分の1課税

再度、退職所得の金額の計算式を見てみましょう。

「(収入金額 - 退職所得控除)× 1/2 = 退職所得」

収入金額から先ほどの退職所得控除を差し引いた後、さらに2分の1にしてくれています。

いっそのこと、全ての所得を2分の1にしてくれればいいのに… (¯o¯*)ボソッ

(※勤続年数が5年以下で一定の要件に該当する場合、この2分の1課税は適用されません。)

3.分離課税

所得税は、原則として各種所得を合計した上で、累進税率を適用して計算します。

これを「総合課税」と言います。

しかし、退職金は高額を一括で受け取るケースが殆どのため、総合課税で課税してしまうと、税負担が重くなります。

そこで、老後の生活資金としての位置づけが強い退職金は、税負担が重くなりすぎないように他の所得と区分し、個別に税率が適用されます。

これを「分離課税」と言います。

何がどのように見直されるのか

今回見直しが検討されているのは、ポイントの1つ目「退職所得控除」のようです。

前述のとおり、退職所得控除は、

✅勤続年数20年以下・・・40万円/年

✅勤続年数20年超・・・70万円/年

で計算され、勤続年数が20年を超えると控除額が増えます。

日本政府としては、この20年を超えた部分の控除額を70万円ではなく一律40万円で計算するよう制度変更を検討しているのだとか。

なぜ見直しが検討されているのか

なぜ、このような見直しが検討されているのか。

キーワードは、

自らの選択による労働移動の円滑化の阻害

です。

「20年を超えて長く働いた方が退職金の税負担が少ない」という税制が、労働移動(転職)の自由を阻害し、一つの会社に定年まで長く勤める昭和の美学が経済に悪影響を及ぼすという理屈ですね。

自由な働き方、成長分野への労働力移動、非常に素晴らしいことですが、何も税負担増で対応しなくても…(¯o¯*)ボソッ

まぁ、退職金は自分で貯える時代ですから、私はせっせと「掛金」「運用」「貯蓄」でジリ貧生活を送るとします(笑)

-.jpg)